A céges hitelek szegmensét 2017 harmadik negyedévében – ez a legfrissebb adat – további bővülés jellemezte. A kkv-szektor hitelállománya közel 10 százalékkal nőtt, de ha az önálló vállalkozókat is figyelembe vesszük, akiket statisztikailag egyébként háztartásként sorolnak be, akkor már 13 százalékos növekedésről beszélhetünk. Az említett időszakban a tranzakciók egyenlege az előző negyedévekét jelentősen meghaladva összesen 193 milliárd forintot ért el, így az elmúlt egy esztendőben a teljes vállalati hitelállomány tranzakciós alapon összesen 517 milliárddal bővült – tájékoztatta lapunkat az MNB.

A felmérésükből az is kiderült, hogy a nagyvállalati és a kkv-szegmens hitelfeltételei egyaránt enyhültek, amit a banki verseny fokozódásával és a gazdasági kilátások javulásával indokoltak a bankok. „A most jellemző folyamatok fennmaradására számítanak az intézmények az elkövetkező fél évben, további enyhítéseket helyezve ezzel kilátásba” – mondta Oláh Zsolt, az MNB főosztályvezetője.

VONZÓ TERMÉKEK

A Figyelő által megkérdezett kereskedelmi bankoknál az előző egy évben folyamatos, stabil és egyenletes növekedést tapasztaltak a vállalati hitelállományban. „Éves szinten a magyar gazdaság gyarapodását jelentősen meghaladó mértékben, 9-10 százalékkal bővült a hazai vállalati hitelpiac és az MKB állománya is. Az utolsó mért hónapokban lényegében havi másfél százalék körüli volt a növekedés, azaz egyenletes felfutásról beszélhetünk” – mondta el Bakonyi András, a pénzintézet vállalati és treasury vezérigazgatója. Mint kifejtette, az utóbbi hónapokban az Agrár Széchenyi-kártya konstrukció, most, hogy 100 millióra nőtt a hitelösszeg felső határa, vonzó a közepes méretű vállalkozások számára is. Szerintük ez a termék a bővülés egyik hajtóereje. „A hitelcélok tekintetében mind a beruházási, mind pedig a forgóeszköz-finanszírozás kapcsán érzékelünk pluszkeresletet” – tette hozzá.

A K&H Bank 2017 első három negyedévében új üzleti hitelként 178 milliárd forintot helyezett ki a piacra, ami elsősorban a strukturált finanszírozási, valamint a kereskedelmi és lakóingatlan-ügyleteknek köszönhető. „Ez 112 százalékos növekedésnek fel meg, az új hitelek állománya több mint megduplázódott az előző esztendő azonos időszakához képest” – hangsúlyozta Hodina Péter, a bank vállalati értékesítési igazgatóságának a vezetője. Úgy véli, leginkább a kkv-szektor hitelfelvételeinek a volumene (egymillió euró alatti) és a projekthitelezés (10 millió euró feletti) bővül.

BERUHÁZÁS MINT HAJTÓERŐ?

Az említett MNB-felmérésből az is látható, hogy a bankok nettó értelemben vett 68 százaléka tapasztalta a hitelkereslet élénkülését a cégek körében. A bővülés a pénzintézetek érzékelése szerint széles bázisú volt: futamidő, cél és vállalatméret alapján egyaránt minden kategóriában felfutást jeleztek. „A kellemes meglepetéshez hozzájárulhatott az üzleti célú ingatlanhitelek iránti igény előzetes várakozásokon felüli növekedése. A bankok az elkövetkező fél évre vonatkozóan nem egyöntetűen ugyan, de a kereslet fokozódására számítanak, továbbá az üzletiingatlan-piac javuló kilátásai mellett az azt finanszírozó hitelek iránti igény folytatódó bővülését várják” – magyarázta Oláh Zsolt.

A vállalati szektor beruházásai 6 százalékkal bővültek 2016 közepe és 2017 közepe között. A GKI üzleti bizalmi indexe emelkedett, a gazdasági várakozások tovább javultak – a jegybank konjunktúrafelmérése alapján elsősorban az építőipari és a kereskedelmi vállalkozások esetében. „Összefoglalva az mondható el, hogy a hitelezési aktivitás összességében támogatja a vállalati beruházásokat és így a gazdasági növekedést, de ciklikusan nem téríti el azokat érdemben az egyensúlyi szinttől” – mondta el lapunknak az MNB főosztályvezetője.

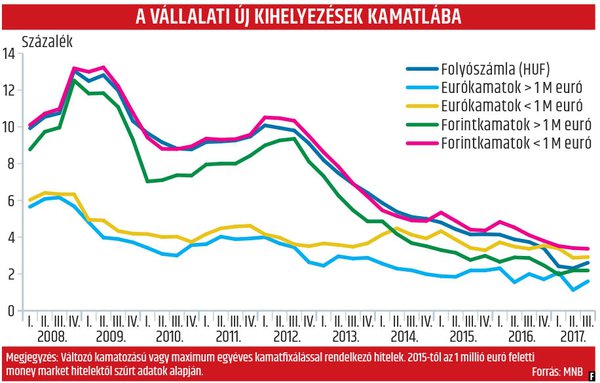

CSÖKKENŐ ÉS EMELKEDŐ KAMATOK

A Magyarországon működő hitelintézetek fennálló hitelállományának több mint a felét a kkv-k felé helyezték ki. Arányuk bővüléséhez a Növekedési hitelprogram jelentősen hozzájárult az elmúlt években, de tovább nőtt a projekt lezárását követően is. Jellemzően a kkv-k által igénybe vett kis összegű (egymillió euró alatti) hiteleken belül 2017-ben nőtt az egy évnél hosszabb kamatperiódusú új ügyletek aránya. Növekvő keresletet figyeltek meg a bankok a fix kamatozású hitelek iránt, annak ellenére, hogy a vállalati szegmensben általában a változó kamatozásúak dominálnak. Ebben az is közrejátszott, hogy jelentősen csökkent ezen hitelek kamatszintje is, közelítve a hasonló feltételek mellett felvehető változó kamatozású termékekét. A céges hitelek költségeinél a kis összegűeket szokás figyelembe venni, mert azokat a kkv-k is fel tudják venni, azaz a vállalati szféra nagyobb része számára elérhetők. A forinthitelek finanszírozási költségei nagyjából változatlanok maradtak. A forint-folyószámlahitelek átlagos kamatszintje ugyanakkor 0,3 százalékponttal emelkedett (lásd az ábrát). A nagy összegű euróhitelek átlagos kamatlába 0,5 százalékponttal nőtt, ami az előző negyedévben megfigyelt – részben egyedi üzletkötések hatására megvalósult – jelentős csökkenés korrekciója. A kis összegűek esetében érdemi változás nem történt a vizsgált időszakban. „Mivel az alacsony kamatkörnyezetnek köszönhetően a bankok már kevésbé tudnak a kamatszintben érzékelhető különbséget mutatni az ügyfeleiknek, ezért a díjakban és egyéb kondíciókban, például az elvárt fedezetek mértékében, típusában, valamint a szolgáltatási színvonalban próbálnak differenciálódni. Különösen nagyobb cégméret esetén kiemelt jelentőségű a rugalmasság és a komplexebb finanszírozási megoldások” – magyarázta Bakonyi András. További csökkenésre a mostani alacsony kamatkörnyezetben nemigen lehet számítani – a kamatmegállapítás gyakori bázisául szolgáló Bubor nulla százalék körül alakul, a nem támogatott hitelek esetében a kamatfelár is 1 és 2 százalék közötti a közepes és nagyobb vállalatok szegmensében. Így a beruházási hiteleknél a futamidőre szóló fixáláson is érdemes gondolkodni – tette hozzá az MKB vállalati és treasury vezérigazgatója.

EURÓPAI KITEKINTÉS

Az öreg kontinensen 1,5 százalék körüli a hitelnövekedés, ami nagyrészt Németország és Franciaország hitelportfólió-bővülésének az eredménye, eközben a mediterrán országokban csökken a kereslet. A visegrádi országok piacain ezzel szemben dinamikus, 4 százalék körüli hitelbővülés látható az elmúlt egy évet tekintve. A vállalati hitelezés Szlovákiában 11, Lengyelországban 9, Magyarországon és Csehországban 7 százalékkal nőtt a 2017. augusztusi MNB-jelentés alapján. A növekvő bankpiaci versenynek, a kedvező makrogazdasági környezetnek és a megfelelő likviditásnak köszönhetően a bankok Európában is csökkentettek a hitelkamatokon. „A visegrádi régióban Magyarországon volt jelentősebb kamatcsökkentés, míg Szlovákiában és Csehországban gyakorlatilag nem enyhültek a kondíciók” – mondta Bakonyi András. „Tapasztalataink szerint a V4- és a balti országokban bővült a piac, és a stagnálás után az eurózónában is minimális növekedés látható. Míg hazánkban továbbra is az államilag támogatott, refinanszírozott konstrukciók a legkedveltebbek, az euróövezet államaiban az ilyen formában megjelenő állami támogatás nem jellemző, így itt főleg a piaci kamatozású termékeket veszik igénybe a vállalatok” – pontosít a külpiacok tekintetében Hodina Péter. Mind a környező országokban, mind az egész eurózónában enyhe csökkenést mutatnak az átlagos hitelkamatok.