1. Kiknek jár a visszatérítés?

A visszatérítés azoknak jár, akik a 2021-es év legalább egy napján családi kedvezményre jogosultak voltak.

E körben tehát a jogosultság ténye számít, a visszatérítés annak is jár, aki egyébként nem veszi igénybe a családi kedvezményt.

A családi kedvezményre jogosultak:

- a gyermekük – függetlenül annak számától – után családi pótlékra jogosultak, tehát a kedvezmény a gyermeket közösen, egy háztartásban nevelő szülők közül mindkettőt megilleti függetlenül attól, hogy házasságban élnek-e (pl. élettársi kapcsolat esetén az élettársat is megilleti, ha ő is jogosult családi pótlékra),

- a várandós nő a családi kedvezményre a magzat után, a várandóság 91. napjától jogosult, és jogosult a visszatérítésre a várandós nő házastársa is.

A családi pótlékra egyedülállóként jogosult szülőnek is jár az adóvisszatérítés, illetve azok az elvált szülők, akik közös gyermekeiket felváltva gondozzák és emiatt 50-50 százalékban kapják a családi pótlékot, és ugyanilyen arányban érvényesíthetik a családi kedvezményt, mindketten (teljes összegben) jogosultak az adó-visszatérítésre.

2. Mely jövedelmek után jár a visszatérítés?

A visszatérítés három adózói körre terjed ki:

- SZJA szerint adózók az ún. összevont adóalapba tartozó jövedelmeik tekintetében.

- A KATA-s kisadózók.

- Egyszerűsített közteherviselési hozzájárulás (EKHO) szerint adózók.

3. Mi tartozik az összevont adóalapba?

- Nem önálló tevékenységből származó jövedelemnek minősül például a munkabér, közfoglalkoztatási jogviszonyból származó jövedelem.

- Önálló tevékenységből származó jövedelemnek minősül például a megbízási díj, az egyéni vállalkozók kivétje, ingó vagy – termőföldnek nem minősülő – ingatlan bérbeadásából, illetve magánszálláshely szolgáltatásból származó jövedelem.

- Valamint az egyéb jövedelmek.

A visszatérítés nem vonatkozik ugyanakkor a külön adózó jövedelmekre: az osztalékból, az ingatlan értékesítésből, a tőzsdei nyereségből, a kamatból vagy az árfolyamnyereségből származó jövedelmek után megfizetett személyi jövedelemadóból nem jár visszatérítés (akkor sem, ha egyébként az összevont adóalap után megfizetett adó nem éri el a felső határ összegét).

4. Mekkora összeg jár vissza?

A visszatérítés összegét

- az összevonat adóalap alapján – az igénybe vett kedvezmények levonása után – ténylegesen megfizetett SZJA összege

- KATA-soknál a tételes adó 25%-a;

- EKHO-sok esetében az egyszerűsített közteherviselési hozzájárulás SZJA-nak minősülő része, amely 9,5%.

A visszatérítés felső határa a 2020. december havi adatok alapján számolt éves átlagbér adótartama, azaz legfeljebb 809.000 Ft. A felső korlát abban az esetben sem változik, amennyiben valamely jogosultnak több jogviszony tekintetében is jár a visszatérítés.

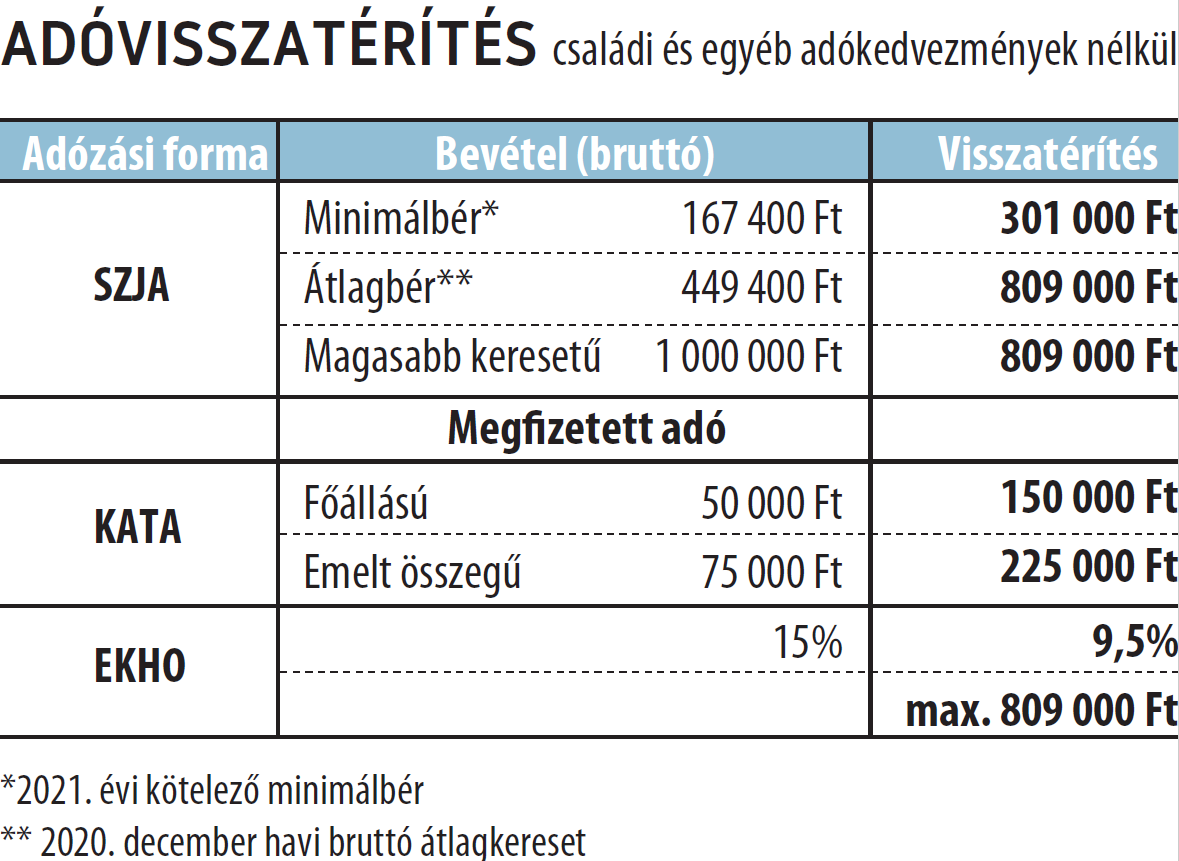

Az adóvisszatérítés mértékét az alábbi táblázatok szemléltetik a különböző keresettel és adózási formával rendelkezők vonatkozásában:

Fotó: VG-grafika

A visszatérítés ugyanakkor minden esetben csak a ténylegesen megfizetett adó után jár. Ebből következik, hogy amennyiben a családi kedvezményre jogosult családi kedvezményt vagy egyéb (személyi-, első házasok-) adókedvezményt, jóváírást érvényesít az összevont adóalap terhére, vagy a kisadózó – pl. a járványra tekintettel – szüneteltette tevékenységét és nem fizetett átalányadót, úgy a visszatérítés csak a csökkentett összegekre, azok erejéig alkalmazható.

A családi kedvezmény figyelembevételével természetesen a fenti táblázatban foglalt összegek is módosulnak, a nevelt gyermekek számának függvényében is.

Míg családi kedvezmény nélkül a 2020-as átlagbér esetében is érvényesíthető a maximális visszatérítés, úgy a családi adókedvezmény mellett egy gyermekkel havi bruttó 500 ezer forint felett, két gyermekkel 700 ezer forint feletti, három gyerekkel pedig jóval 1 millió forint feletti fizetés esetén lehet élni a teljes adóvisszatérítéssel.

Fontos szabály viszont, hogy az 1+1%-os felajánlás összegét a visszatérítés nem csökkenti, így az anélkül számított magasabb összegre tehető meg.

5. Hogyan kapják meg a jogosultak a visszatérítést?

- Automatikusan, további teendő nélkül. A legtöbb esetben a szükséges adatok az adóhatóság rendelkezésére állnak a megszerzett jövedelemre vonatkozó adatokból (a munkáltatótól /kifizetőtől).

- Nyilatkozattal, a kisadózók, illetve akiknek a kiutaláshoz szükséges adatait nem ismeri az adóhatóság, 2021. december 31-ig nyilatkozatot tehetnek a szükséges adatok (bankszámlaszám, postai cím) tekintetében a „VISSZADO” nyomtatványon, amely 2021. október 31-től áll majd rendelkezésre és benyújtható elektronikusan és postai úton is.

- Az SZJA-bevallásban: Azoknak a jogosultaknak, akiknek a jövedelméről az adóhatóságnak nincs információja és azoknak, akik az összevont adóalapba tartozó jövedelmük után maguk fizetik az SZJA-t – például külföldi munkáltatótól szerzett munkabér, egyéni vállalkozói, őstermelői jövedelmet szerző szülőknek, magánszemély bérlőknek történő ingatlan bérbeadás esetén – a bevallás tervezet kitöltésével, illetve módosításával van lehetőségük igényelni a visszatérítést.

+1 Mikor várható az utalás?

Az adóhatóság az automatikus visszatérítéseket 2022. február 15. napjáig, illetve a bevallás alapján történő visszatérítéseket legkorábban 2022. március 1. napjától utalja ki.

(Borítókép: PuzzlePix/Shutterstock)