TESCO

A Tesco a most zárult 2018–2019-es pénzügyi évében nettó 618 milliárd forint (belföldi eladásból származó) forgalmat realizált, amely 2 milliárd forinttal alacsonyabb a múlt évben elértnél. A Figyelő számításai szerint ezzel számolva (figyelembe véve az összesen valamivel több mint 200 szuper- és hipermarket átlagos méreteit) az egy négyzetméterre jutó forgalma 700–800 ezer forint között mozog. A miheztartás végett: az Auchan forgalmi adatai 1,3-1,4 millió forint négyzetméterenkénti adatot mutatnak, és a diszkontok négyzetméter-hatékonysága is hasonló nagyságrendű. Vagyis itt van mit javítania a cégnek. Ebből a szemszögből nézve egyértelmű és indokolt, hogy a vállalat a korábbi nagy alapterületű üzleteit kisebbre alakítja – kvázi diszkontosítja, hogy javítsa a rendelkezésre álló kereskedelmi felületek hatékonyságát. Mint azt a cég bejelentette, az átalakítást úgy kell elképzelni, mint egy bevásárlóközpontot, vagyis a napi fogyasztási cikkek eladási felülete csökken, a szolgáltatásoké (éttermi, postai, kényelmi) pedig nő a hipermarketen belül.

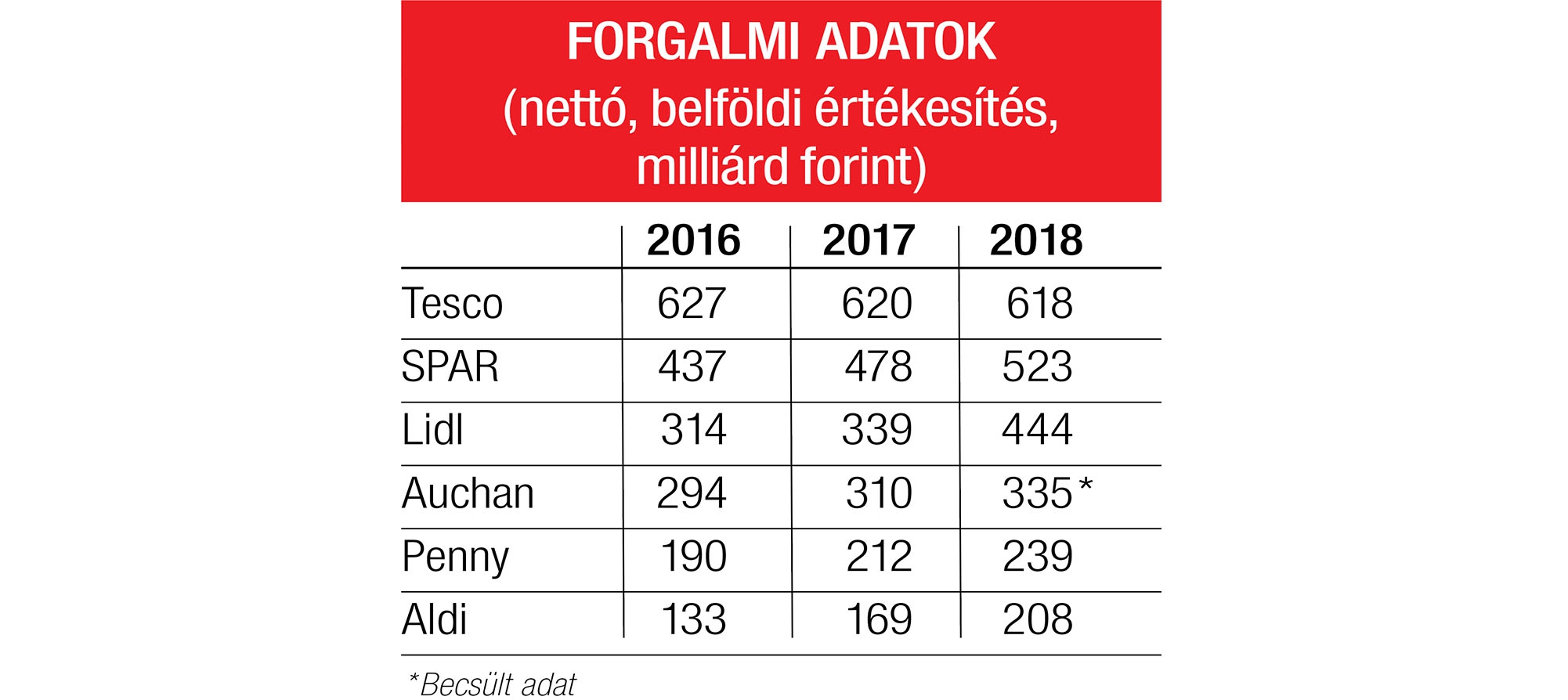

Természetesen a mostani pénzügyi évben elért forgalommal a cég megtartotta piacvezető szerepét, és a jelek egyelőre arrafelé mutatnak, hogy a következő pénzügyi évben sem lesz ez másként. Ugyanakkor a korábbi jelentős előnye elolvadt a vetélytárs SPAR szupermarket-hálózatával és a diszkontokkal (Lidl, Aldi) szemben, vagyis nem kizárt, hogy két-három éven belül a versenytársak beérik a nagy riválist. Persze a Tescónak még van adu a kezében, ugyanis a négyzetméter/forgalom gyenge hatékonyságát más üzleti területeken kompenzálják; ezt mutatja, hogy a cég eredménye 17-ről 32 milliárd forintra ugrott. Ez a nyereségességjavulás pedig egy kiélezett versenyhelyzetben rendkívül komoly fegyvertény. Ugyanakkor a Tesco nem áll jól az egy alkalmazottra jutó bevétel tekintetében. A cégnek a mérlegadatok szerint a mostani pénzügyi évben átlagosan 15 ezer alkalmazottja volt, vagyis az egy főre jutó forgalom valamivel kevesebb mint 41 millió forint. Ez az Auchannál több mint 53 millió. Ugyanakkor az adatok kissé csalnak, ugyanis ebben a létszámban nincsenek benne a bérelt és a diákmunkások, vagyis a ráta kisebb. Ugyanakkor a Lidl forgalmi adatai szerint az egy főre jutó forgalom 94,5 millió forint körül van, ami nagyon komoly különbség a nagy alapterületű boltok számaihoz képest.

Almát a körtével

Ugyanakkor a piacon működő, napi fogyasztási cikkeket értékesítő láncok között mindössze annyi a hasonlóság, hogy egyaránt árulnak tejet meg kenyeret. Az értékesítési csatornáik, illetve az áruházláncaik mérete, elhelyezkedése, stílusa azonban merőben eltér. A Tesco a hipermarketjeit a városhoz közel, de a lakóhelytől kissé messzebb építette fel, amit egy valamivel kisebb szupermarket-hálózattal egészít ki, közeledve a lakóhelyekhez. Az Auchan is nagyjából erre alapoz, azzal a különbséggel, hogy átlagban nagyobb alapterületben és választékban gondolkodott. A diszkontok hálózatának gerincét az új építésű, lakóhelyhez közeli, 1000-1200 négyzetméteres modern üzletek adják, míg a SPAR és a CBA jellemzően a belvárosi, 25-35 éve is élelmiszerüzletként működő boltokat kínálja a vásárlóknak. Előbbi sokszor élt zöldmezős beruházásokkal és kisebb formátumú hipermarketek telepítésével is, de a bővülést a kivonuló vállalatok üzleteinek felvásárlásával oldotta meg. A magyar tulajdonú boltok mérete, felszereltsége, funkciója nemcsak a vetélytársakétól, hanem jellemzően a saját láncon belüli egységektől is erősen eltér.

Ezek a különbségek a laikusoknak nemigen tűnnek fel, ugyanakkor a különböző méretű és elhelyezkedésű, továbbá eltérő kínálatú üzletekhez merőben más üzletpolitika szükséges. Ráadásul arról már ezeken a hasábokon is írtunk, hogy a korábbi extra bevételi források, mint a polcpénz, a heti reklámújságba való bekerülés, illetve a nagy alapterületű üzletek egyes területeinek kiadásából származó extrahaszon lassanként elolvadtak. Jellemzően a napi fogyasztási cikkek eladásából kell már megélni, illetve a bődületesen erős készpénztermelő képességet kell a pénzügyi műveletekkel kiaknázni. Ennek tükrében nemcsak a Tescótól, hanem középtávon más kiskereskedelmi hálózattól is várható, hogy átalakítja, modernizálja a hálózatát, és megpróbálja a webes kereskedéshez hasonló élményekkel felruházni az üzleteit.

Sokkal több bolt már nem lesz

A diszkontok – a Penny Markettel együtt – mostanra elérték a 700 feletti boltszámot, a Tesco 200, az Auchan 24 üzletet működtet, míg a SPAR 381 saját és 174 franchise-bolttal dolgozik. A piacon jelen van a CBA, a Coop és a Reál, ezek a láncok összesen ötezernél is több üzletet jelentenek. A nagy számok ellenére a magyar piac közel sem a legzsúfoltabb FMCG-terület. Ettől függetlenül a nemzetközi láncok terjeszkedése a következő időkben (többek között a plázastopszabály szigorítása miatt is) alábbhagy, ugyanis az eladásokból egyre nagyobb szeletet szakít ki az online értékesítés. Ennek megfelelően a következő néhány évben megkezdődik a hagyományos üzletek úgynevezett konszolidációs időszaka, és a láncok marketingkommunikációja erősen eltolódik az árak felé, ahogyan azt most tapasztalni lehetett a dinnye értékesítésénél. Arra is fel kell készülni, hogy néhány láncnál racionalizálni kell a munkaerőt, ami egyébként a Tescónál (bármilyen meglepő) folyamatos volt. A kiskereskedelem gyakran néz szembe munkaerőhiánnyal, most is több állást hirdetnek a társaságok, ugyanakkor a bérkiáramlás a bevételnövekedéshez képest erőteljesebb. Amivel pedig könnyű hatékonyságot növelni, az a munkaerőköltség lefaragása. Ráadásul ma már olyan automatizált eladási, fizetési rendszerek érhetők el a piacon, amelyekkel az értékesítés egyes területein kiválthatók a munkavállalók.