ÁRUPIAC

Az olaj árfolyama a múlt szerdai kereskedésben visszaadta a keddi emelkedést. A mozgás azt mutatta, mintha az eladók véget akartak volna vetni annak a drágulásnak, amely november óta tartott. Az emelkedéshez az a vélekedés adta az alapot, hogy az OPEC által végrehajtott kitermeléskorlátozás akár túlzott mértékben is csökkentheti a piaci kínálatot. A Nemzetközi Energia Ügynökség (IEA) legutóbbi közleményében viszont azt közölte, hogy a piacok „kínálata megfelelő”. Az árfolyamot az is lefelé nyomta, hogy az American Petroleum Insitute keddi beszámolója szerint az Egyesült Államok kőolajkészletei az előre jelzettnél (6,9 millió hordó) jobban növekedtek, és a szerdán megjelent adatok valóban a várt feletti növekedést mutatták. Az amerikai kőolajkészletek az EIA adatai szerint 5,5 millió hordóval nőttek az előző héten, jóval nagyobb mértékben az elemzői várakozásoknál, amelyek 1,3 millió hordóról szóltak. Az érték a piaci szereplők számára ennek ellenére áremelkedést támogató lehet, ha figyelembe vesszük az iráni szankciók kiterjesztését.

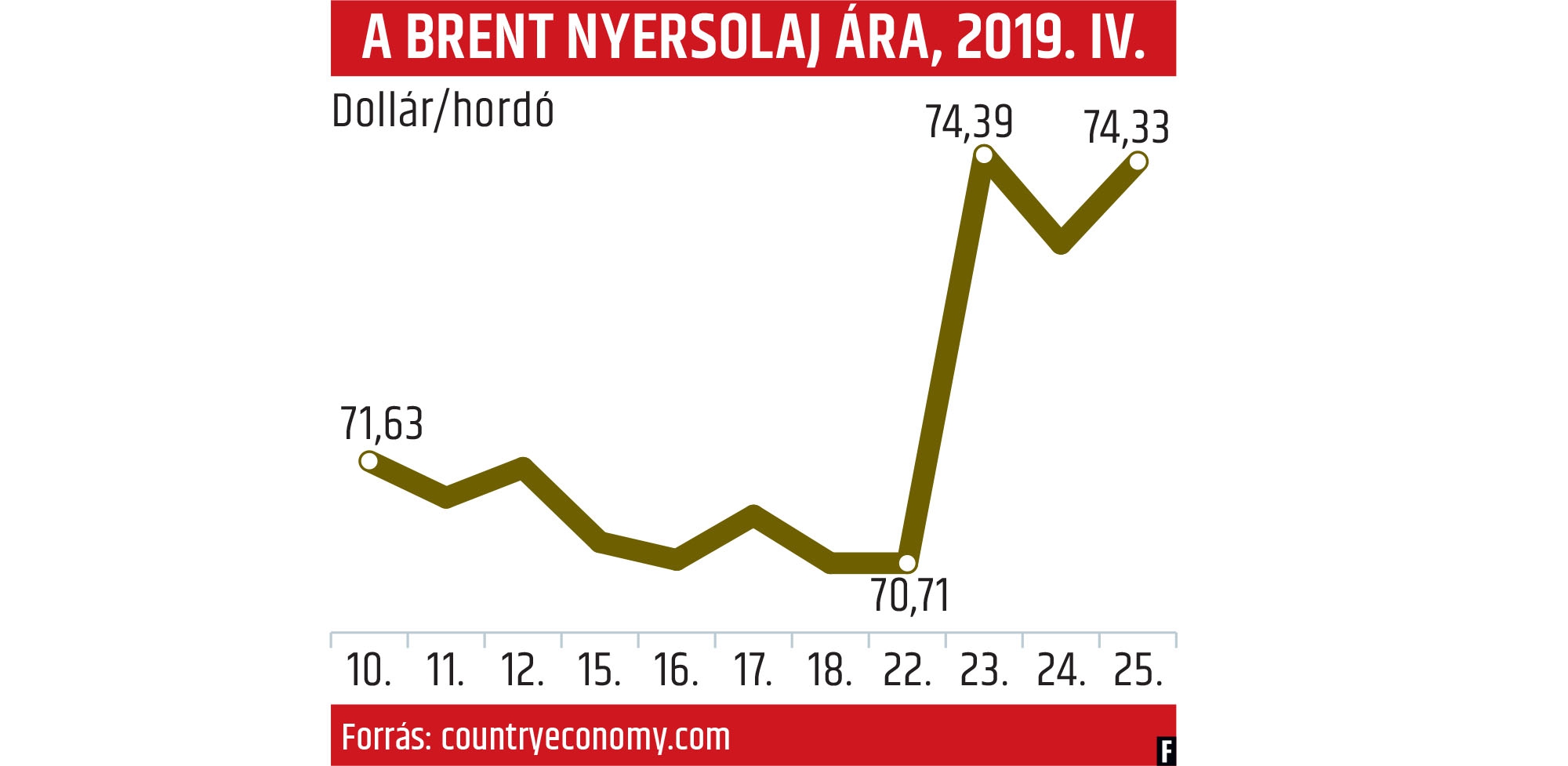

Az azonnali szállítású olaj ára húsvéthétfőn nagyot ralizott, miután az Egyesült Államok bejelentette, véget vet az Irán elleni szankciók alóli kivételeknek, arra utasítva az érintett országokat, hogy májustól állítsák le iráni vásárlásaikat, különben amerikai retorziókkal szembesülhetnek. Kína, mint Irán legnagyobb vásárlója, formálisan is panaszt tett az amerikai lépés miatt. Rajta kívül Dél-Koreát, Japánt, Indiát és Törökországot is érintheti a bejelentés.

A piaci hatások közül inkább a további emelkedést okozók vannak túlnyomó többségben. A szaúdi olajminiszter például szerdán igyekezett arról biztosítani a piaci szereplőket, hogy lényegében minden változatlan. A királyság májusi termelése nem tér majd el lényegesen a korábbi hónapokétól. Amíg pedig ez ellensúlyozza az iráni kínálat kiesését, addig korlátozott a tartalék kitermelési kapacitás az olajpiacon, aminek az az eredménye, hogy az áremelkedés kockázata rövid távon nagyobb. Piaci vélemények napi 500 hordóra teszik azt a szaúdi kapacitást, amellyel a királyság az OPEC-megállapodás keretein belül „játszani” képes (napi 9,8–10,3 millió hordó). Ez meglehetősen kevés egy olyan piaci környezetben, ahol jelen van például Venezuela és egy ismét a polgárháború szélére sodródott Líbia, ahol az export volumene kérdéses lehet. Ha Líbia termelése kiesik, akkor a jelenlegi tartalékkapacitások rögtön elenyészőnek tűnnek

A kereslet-kínálati hatások mellett számos piaci indikátor is abba az irányba mutat, hogy az olaj árfolyam-alakulásának további iránya az emelkedés marad, főleg rövid távon. Az opciós kereskedésben a vételi opciók kiírói hajlandók prémiumot fizetni a jogok megszerzéséért. Közben a különböző határidős lejáratok közötti eltérés (spread) szintén nőtt, ami ugyancsak a piac erejét tükrözi.

Az azonnali ár emelkedése a Brent típusú olaj határidős (forward) árgörbéjét meredeken inverzzé tette. Ez, az angol kifejezéssel élve backwardition azt a jelenséget mutatja, hogy a jövőbeni szállításra szerződött olaj olcsóbb, mint az azonnali szállítású. Ez annyit jelent, hogy a piaci szereplők értékelése szerint a kínálat már jelenleg is igen szűkös, annak ellenére, hogy az Irán elleni szankció még el sem érte a teljes mértékét.

A piac erejét leginkább a két legközelebbi decemberi határidős ár közötti eltérés alakulása mutatja. A NYMEX adatai szerint a 2019. decemberi és a 2020. de-cem-beri kontraktusok közötti eltérés hordónként több mint 4,50 dollárra emelkedett az előbbi lejárat javára. Ez a spread, amely egyébként a hedge fundok kedvelt játszótere, 6 dollárt emelkedett az elmúlt év vége óta, amikor a piac lejárati struktúrája még contango fázisban volt, azaz a távolabbi lejárat drágább volt, mint az azonnali. Egyébként a spread ezen két lejárat között 2018 áprilisában és októberében már járt hasonló „magasságokban”. Akkor az alaptermék jegyzése a 75 dolláros szinten elakadt. Eközben az opciós kereskedők is optimistábbakká váltak, mint az elmúlt hat hónapban bármikor. A vételi opciókért fizetett prémium meghaladta az eladási opciókért fizetettet, ami annak a jele, hogy a kereskedők kedden – az ICE adatai szerint – a magasabb árak ellen igyekeztek védeni magukat. A keddi piacot a vételi opciók november óta nem látott magas forgalma jellemezte, ami meghaladta a 17 millió hordót. Ezek az opciós ügyletek javarészt akkor termelnek profitot, ha az alaptermék kőolaj ára 80 dollár fölé emelkedik a kereskedettet követő hónap végéig.

Ezzel együtt természetesen minden egyes rali az olaj árában fokozza az amerikai palaolaj-termelés emelkedésének kockázatát is. A palaolaj-termelés növekedését 2019-ben 1,2-1,5 millió hordóra teszik a piacon. Ha a WTI típusú olaj ára eléri a hetven dollárt, akkor a növekedés mértéke elérheti a 2 millió hordót. Az Egyesült Államok termelése jelenleg az EIA adatai szerint 12,1 millió hordó naponta, amelynek további emelkedése hosszabb távon a legerősebb korlátozó tényezője lehet az olaj drágulásának.

A fekete arany árának további emelkedésére utal az is, hogy az ázsiai légitársaságok részvényeinek árfolyama folytatja a visszaesését. A Bloomberg által számított ágazati részindex tovább folytatta április közepe óta tartó csökkenését, ismét a februári értékekhez közelítve, az április eleji csúcsot követően.

A jelentősebb olajimportőr országok esetén a kockázati mutatók is felfelé indultak. Például az indiai tőzsde kockázati indexe – amely funkcióját tekintve megfelel az amerikai VIX-nek – 2016 óta a legmagasabb értékére nőtt, mivel az emelkedő olajárak rontják a piaci hangulatot. Az ország nagy olajfinomítói szintén erős veszteségeket produkáltak, közülük csak a Reliance Industries tudott szerdán valamit ledolgozni a veszteségből, a Bharat Petroleum Corp. és az Indian Oil Corp viszont nem.

Drágulást valószínűsít a technikai kép is

Az WTI árfolyamgrafikonja alapján az látható, hogy a jegyzés meghaladta a 76,90–42,53 között lezajlott csökkenés 61,8 százalékos Fibonacci-szintjét (63,47 dollár), vagyis kétharmad részben korrigálta az említett szakaszt. A 70 dolláros árfolyam eléréséhez két ellenállási szint átlépése szükséges, 66,20 és 68,60 közelében. A technikai kép alapján az árfolyam emelkedése némi „pihenő” után folytatódhat.

Borítófotó: tanker egy kínai kikötőben. egyértelműnek tűnik az irány