SZEZON

Bár a tengerentúlon az évi többszöri szelvényvágás sem ritka, Európában jellemzően szezonális az osztalékfizetés, és jobbára a tavaszi, nyár eleji időszakban kerül sor a kifizetésre. A magyar piacon kívül a nyugat-európai részvények között is körülnézhetünk, amennyiben nagy osztalékhozamú papírokat keresünk. Ráadásul a szelvényvágás az egyik legbiztonságosabb tőzsdei játék, különösen azóta, amióta nem kell ollóval vagdosni.

Ha német részvényt szeretnénk vásárolni, akkor a legtöbb vállalatnál még nem késtünk le arról, hogy a 2018-as üzleti év után járó osztalékot megkaphassuk, de az európai bankszektorban is érdemes körülnézni – mondta Grébel Szabolcs, a KBC junior elemzője. A szakértő szerint technikai szempontból lényeges, hogy az osztalékot csak akkor kaphatjuk meg, ha jogilag rendelkezünk a megfeleltetés napján az adott értékpapírral, vagyis praktikusan az ex dividend nap előtti munkanapon. Ezután, a fizetés napján íródik jóvá a számlánkon az osztalék összege. Az elemző megjegyezte: a kifizetés mellett a vállalatok gyakran sajátrészvény-visszavásárlásokat is eszközölnek, ami szintén egyfajta „osztalékként” értelmezhető.

A német cégek közül a legnagyobb osztalékhozamú részvény a Daimleré, körülbelül 5,8 százalékos, de érdemi nagyságot kínálnak a BMW (4,8 százalék), a Bayer (4,6), a BASF (4,6), az Allianz (4,3), az E.ON (4,3) és a Münchener Rückversicherung (4,3) papírjai is. Ezek a részvények csak április végétől, illetve májustól forognak osztalékszelvény nélkül, így még nem késő vásárolni belőlük.

Az európaiak közül a bankszektor szereplőit érdemes figyelni, ha nagy osztalékhozamú részvényeket keresünk. Az egyik legjobb, 7,9 százalékos hozama a Société Généralé papírjának van, de a BNP Paribas (6,5) és a Crédit Agricole (5,8) részvényei után is nagy érték jár. S ezek a papírok május végéig osztalékszelvénnyel forognak.

Magas százalékért ugyanakkor nem feltétlenül kell „külföldre menni”, hiszen a magyar tőzsde is tartogat jó lehetőségeket. A prémium kategóriás részvények közül az ANY Biztonsági Nyomda nyújtja a legnagyobb osztalékhozamot. Ez évben a közgyűlés döntése alapján 79 forintot fizet részvényenként a társaság, azonban figyelembe véve, hogy a saját papírokra eső részt szétosztja a részvényesek között, végül 81 forintos osztalékkal számolhatunk részvényenként, ami 5,9 százalékot biztosít, és még erről sem maradtak le a befektetők.

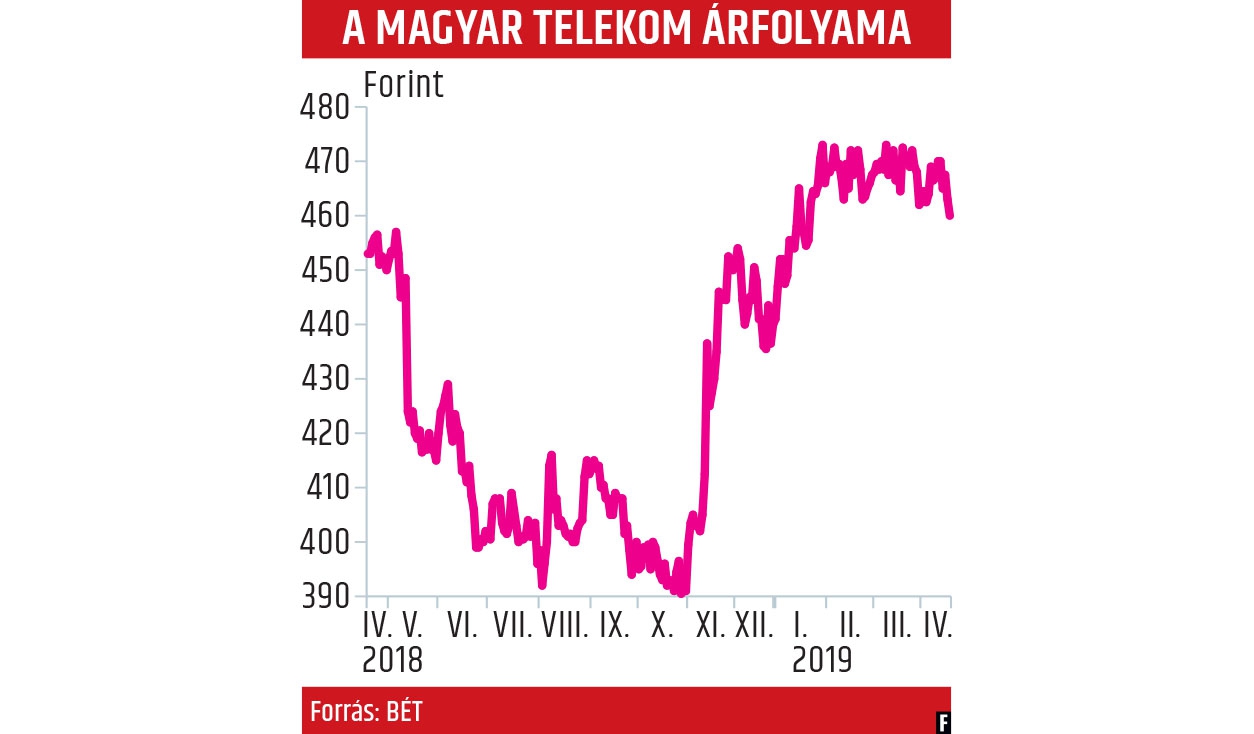

A blue chipek közül a Magyar Telekom és a Mol kínálja a legnagyobb osztalékhozamot. Az olajipari cég részvényenként 142,5 forintot (4,3 százalék), a távközlési társaság pedig 25 forintot (5,3 százalék) fizet.

Érdemes figyelni a Duna House-részvényre is, melynek osztaléka 247,5 forint papíronként, ami 5,7 százalékos hozamnak felel meg. Hagyományosan jól fizet a Zwack is, ám a 2019–20-as üzleti év utolsó negyedéről csak májusban jelentenek, s júniusban tartják az éves közgyűlést, így általában csak júliusban írják jóvá az osztalékot.

„Kissé divatjamúlt manapság az úgynevezett osztalékrali, amelyet korábban itthon a Telekom papírjainál figyelhettünk meg, amikor a részvénynek még közel tízszázalékos osztalékhozama volt” – mondta Török Lajos, az Equilor Befektetési Zrt. vezető elemzője. Bár a mostani, öt százalékot meghaladó érték sem alacsony a jelenlegi kamatkörnyezetben, de a befektetők még élénken emlékezhetnek az osztalék pár évvel ezelőtti radikális visszavágására. Emellett egy papír ötszázalékos árfolyam-emelkedése azért nem példa nélküli. Az elemző szerint a főleg pszichológiai okokkal magyarázható hazai rali egy anomália volt, amely mára lényegében megszűnt. Annál is inkább, mert a jelenlegi legnagyobb osztalékhozamot ígérő ANY Biztonsági Nyomda túl kicsi ahhoz, hogy átvegye ezt a stafétabotot. Továbbá manapság inkább a növekedési sztorik mozgatják meg a befektetők fantáziáját.

RETRÓÉRZÉS: A RÉGI SZÉP OSZTALÉKRALIK

Néhány esztendeje még órát lehetett igazítani a Magyar Telekom májusi szelvényvágásához. Az évi egyszeri, nagy kifizetés eredménye volt a húsvéti vagy „nyuszirali”. Ha nem jött közbe zavaró esemény, akkor a vágást megelőző hetekben legalább az osztalék mértékével emelkedett az árfolyam, míg a vágást követő napon drámai kiárazódás történt, szintén nagyjából a hányad nagyságának megfelelően. Ezután a leggyakoribb jelenség az árfolyam lassú felépülése volt. Igaz, néha elmaradt a rali, vagy jóval korábban jelentkezett, miként a szelvényvágást követő nap árfolyamszakadására és az árfolyam visszakapaszkodására sem volt biztos recept. Ennek megfelelően különböző stratégiák alakultak ki. A befektetők egy része jó előre, még olcsón betárazta a Magyar Telekomot, s ha néhány hét alatt legalább az osztaléknak megfelelő növekedést ért el az árfolyam, akkor eladtak, be sem várva a szelvényvágást, megelégedve az árfolyamnyereséggel. Mások arra spekuláltak, hogy a vágást követő szakadás kisebb lesz az osztaléknál. Ők jellemzően csak az utolsó napokban vásároltak, akár úgymond drágán is, és ha bejött a számításuk, akkor gyorsan eladtak, eltéve az osztalék és az árfolyamveszteség különbözetét. Miután csak néhány napra kötötték le a pénzüket, pár százalékkal is elégedettek voltak. Az sem volt utolsó játék, ha éppen a szelvényvágást követően vásároltak. Ilyenkor az áresés miatt olcsóvá vált a részvény s kedvező lett a jövőben várható osztalékhozam, bár ehhez egy évre bele kellett ülni a papírba. De volt ennek a pozíciónak egy másik kifutása, a néha tapasztalható másodlagos rali, vagyis az árfolyam gyors visszaépülése. Ami szintén árfolyamnyereséggel kecsegtetett. Végül mindezt együtt is meg lehetett játszani, bár az már olyan ritka volt, mint a hármas befutó a lóversenyen. Szóval szerencsés esztendőben azok jártak a legjobban, akik kiülték az osztalékralit, a szelvényvágást és az árfolyam felépülését. Így ugyanis az árfolyamnyereséget és az osztalékot is zsebre vághatták. S duplán jól jártak.