KOCKÁZATOK

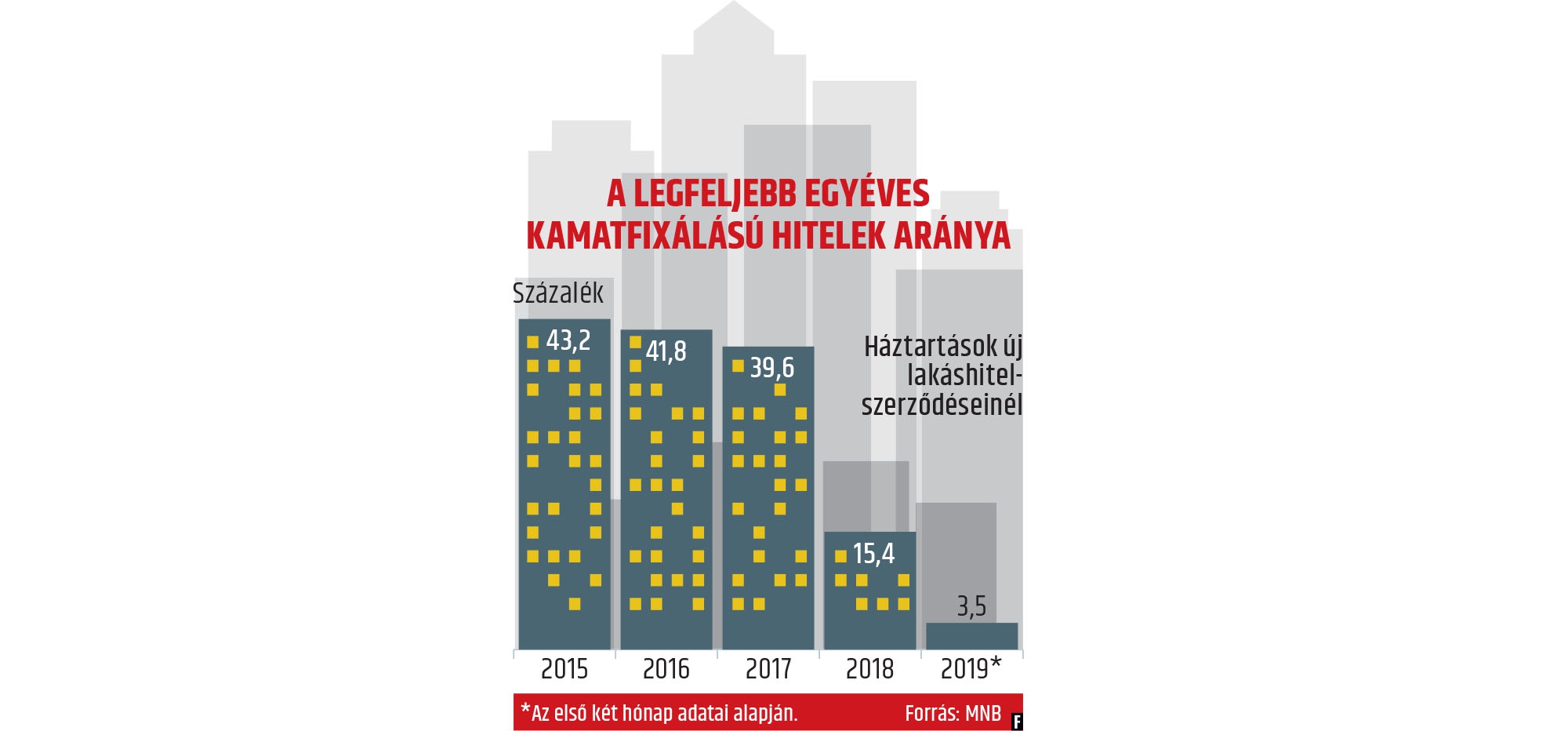

Rohamtempóban nő a fix kamatozású lakáshitelek aránya az új kihelyezéseken belül Magyarországon. A Magyar Nemzeti Bank adatai szerint miközben 2017 egészében 39,6, tavaly pedig 15,4 százalékos volt a változó kamatozású vagy legfeljebb egyéves kamatperiódusú hitelek aránya az új szerződések körében, ez év első két hónapjára 3,5 százalékra olvadt a részesedésük. Amellett pedig, hogy mind kevesebb ügyfél választja a változó kamatozást a kisebb havi törlesztőteher reményében, egyre nyúlik az éven túli kamatperiódusú hitelek átlagos fixálási időtartama: január-februárban már elérte a hatvan százalékot az öt és tíz esztendő közötti kamatperiódusú lakáskölcsönök aránya az új kihelyezéseknél, miközben 2018 egészében még alig több mint 36 százalék volt ez a mérték. Lassabb ütemben ugyan, de növekszik a tíz éven túli kamatperiódusú hitelek részesedése is, és 2019 elejére már megközelítette a tíz százalékot.

Az, hogy a lakáshitelekért folyamodó adósok már szinte kizárólag az éven túli kamatperiódusú konstrukciók között válogatnak, egyáltalán nem meglepő. A változást nagyban elősegítették az MNB elmúlt időszakban tett lépései, így a csak hosszabb fixálás mellett nyújtható minősített fogyasztóbarát lakáshitelek bevezetése, vagy éppen az adósságfékszabályok célzott, szintén a kiszámíthatóbb konstrukciók választását elősegítő átalakítása is. A másik jelentős ösztönző maga a kínálat átalakulása volt: a bankok ma már a hosszabb kamatperiódusú – leginkább öt- és tízéves fixálású – hiteleiket ajánlják elsősorban, miközben a különbség már nem kiugró mértékű a rögzített és a változó kamatozású konstrukciók kondíciói között. Az sem elhanyagolható szempont, hogy maguk az ügyfelek is egyre óvatosabbá váltak az elmúlt években: a havi törlesztőrészlet nagysága mellett igen fontos döntési elemmé lépett elő a hosszú távú kiszámíthatóság, amit részben a devizahitelekkel kapcsolatos korábbi, kedvezőtlen tapasztalatok is magyaráznak.

Azzal együtt viszont, hogy az új kihelyezéseknél már szinte egyeduralkodónak számítanak a hosszabb ideig fix kamatú, kiszámíthatóbb feltételű konstrukciók, a régebben futó hiteleknél még mindig a változó kamatozás súlya a meghatározó. Ennek az aránynak az érezhető mértékű javítását próbálja most elérni új, a lakossági jelzáloghitelekre vonatkozó ajánlásával a jegybank, amelynek előkészítésében szorosan együttműködött a Magyar Bankszövetséggel. Az ajánlás kapcsán Windisch László, az MNB felügyeleti és fogyasztóvédelmi alelnöke korábban felhívta a figyelmet: az új lakáshitelek 96 százalékát már fix kamatozással igénylik a lakossági ügyfelek, ám a teljes állomány mintegy hatvan százaléka még változó kamatozású. Az ajánlás értelmében a központi bank elvárja, hogy a pénzügyi szolgáltatók küldjenek írásbeli értesítést – postai vagy elektronikus úton – azoknak az ügyfeleknek, akiknél még legalább tíz év van hátra a hitel futamidejéből, a szerződésüket a 2015. februári fair banki szabályok (azaz a hitelkamatok külső, a pénzintézettől független viszonyító kamathoz kötése) életbelépése előtt kötötték, kölcsönüket megfelelően fizetik, vagy fizetési késedelmük legfeljebb kilencven nap. Azok viszont nincsenek benne az érintettek körében, akik állami kamattámogatott vagy gyűjtőszámlás hitelt törlesztenek, illetve átmeneti fizetéskönnyítő programban vesznek részt. Windisch László szerint így az érintetteknek 895 milliárd forintnyi jelzáloghitel-állományuk van.

A pénzügyi szolgáltatók a kiküldött értesítőkben kiszámítják, mekkora havi többletteherrel járna az adott kliensnek egy esetleges 1,3 vagy 5 százalékpontos kamatemelés, miközben ajánlatokat kell bemutatniuk hosszabb kamatperiódusú hitelek felvételének az esetére is. (Utóbbiaknál legalább két változat az elvárt: a bemutatott hitelkonstrukció lehet öt- vagy tízéves kamatperiódusú, de végig fix kamatozású is.) Fontos kritérium emellett, hogy a szerződésmódosítás kapcsán a hitelintézetek csak a legszükségesebb díjakat számolják fel a hozzájuk fordulóknak. Lényeges pont ezenkívül, hogy a szolgáltatóknak legalább egy hónapig fenn kell tartaniuk a bemutatott szerződésmódosítási lehetőséget. Az aktuális szerződésmódosítással nem élő ügyfelek a továbbiakban évente egyszer, frissített tartalommal ismételt tájékoztatást kapnak, ha jelzáloghitelük futamideje még meghaladja a tíz évet. A tájékoztatók kiküldését szeptember 30-ig kell befejezniük a hitelintézetekenek: ám az érintett adósok kamatkockázatnak leginkább kitett harminc százalékának július közepéig meg kell kapnia az értesítést.

BŐ TIZEDÉVEL NŐTT AZ ÁLLOMÁNY

A magyar háztartások 3371,8 milliárd forintnyi lakáscélú hitellel rendelkeztek február végén az MNB adatai szerint, ez a mennyiség 10,9 százalékkal volt nagyobb az egy évvel korábbinál. Ezzel hozzávetőleg négyéves csúcsra jutott a szektornál lévő lakáscélú kölcsönök mennyisége.

VÁLTOZIK A KÉP A FOGYASZTÁSI HITELEKNÉL IS

A lakáshiteleknél tapasztalthoz hasonlóan a hosszabb futamidejű fogyasztási kölcsönöknél is egyre inkább a kiszámíthatóbb változatok felé fordulnak a lakossági ügyfelek. A jegybank adatai szerint a szabad felhasználású jelzáloghiteleknél – az első két hónap kihelyezéseit figyelembe véve – egyetlen év alatt 56,8-ről 8,6 százalékra esett vissza a változó kamatozású vagy legfeljebb egyéves kamatfixálású konstrukciók aránya az új kihelyezéseknél, miközben az idei első két hónap szerződéseinek több mint kétharmadát már az öt éven túli kamatperiódusú kölcsönök adták. A személyi hiteleknél pedig – szintén a januári és februári kihelyezések alapján – már megközelítette az 54 százalékot az öt esztendőn túli kamatperiódus mellett kötött, vagyis a futamidő végéig változatlan feltételű szerződések aránya.