Leteszteltünk egy Heves megyei takarékszövetkezeti egységet. A kisváros lakói szerint miközben az előző vezetőség helyben szinte semmilyen tevékenységet nem hitelezett, csak a pénzt gyűjtötte be bankbetét módjára, addig a menedzsment – ezzel párhuzamosan – megtömte a saját zsebét. A helyi folklór az ott élő bankárok gyarapodását jobban „leméri”, mint Budapesten: mesés villák, luxusautók a vezetőknek s jól jövedelmező állások a családtagoknak. „Hitel alma” – mondta lapunknak az egyik vállalkozó, mikor arról faggattam, miért nem a helyi takarékból finanszírozta üzleti tervét. A fuvarozóvállalat első embere kifejtette: csak úgy kapott volna bankhitelt, ha az összes családtagja vagyonát beáldozta volna fedezetül. Ezzel szemben az idősebb generációkat elkényeztette a fiók: persze csak a pénzük kellett, s jóval alacsonyabb kamattal, mint amit a kereskedelmi intézmények kínáltak. Ugyanakkor a vidéki-kisvárosi Magyarországon nincs mindenütt kereskedelmi banki képviselet. Pontosabban: leszámítva a nagyobb, tízezer fős településeket, bankokra aligha bukkanunk a falu- vagy városközpontokban. Így a legtöbb megtakarító, kisbefektető muszájból is „csak a takarékba hordta a pénzt”. Versenyhelyzet nem lévén, a nagyon sok helyen gazdaságtalanul működő fiókok monopolhelyzetbe jutottak. Miközben országos viszonylatban több ezer pénzügyi terméket kínáltak, egységes hálózattal csak az elnevezés szintjén lehetett találkozni. A bennünket tájékoztató vállalkozó arra is felhívta a figyelmet, hogy szó szerint provinciaként ténykedtek ezek a pénzintézetek. A takarékszövetkezeti vezetőség kiskirály módjára élt, s az ügyintézők is úgy vélték, inkább az ügyfelek vannak értük, s nem fordítva. Lassú, drága és lekezelő bankolás volt ez helyben.

A fenti sztori után talán nem meglepő, hogy várakozás előzte meg a pár éve indult takarékszövetkezeti integrációt. Maga a folyamat amúgy nem volt zökkenőmentes: egyrészt az egyesítést követő átvilágítás során több intézményt bezáratott a felügyelet, miután jelentős – a működést és a betétesek vagyonát veszélyeztető – hiányosságokat talált, másrészt jogviták bukkantak fel. Az Országos Takarékszövetkezeti Szövetség (OTSZ) kifogásolta az integrációt megalapozó ügyletet, és határokon túlnyúló ügyet akart belőle csinálni: nemzetközi bíróságon kívánta megtámadni az eljárást.

Közben az állam a takarékszektornak még 2013-ban 136 milliárd forintot juttatott. Az integráció levezénylésével megbízott kormánybiztosság előtt az a cél lebegett, hogy a takarékok fenntartsák országosan teljes lefedettséget biztosító hálózatukat, de a felesleges párhuzamosságokat megszüntessék, valamint a tartósan gazdaságtalanul működő fiókok helyzetére is megoldást találjanak. A racionalizáció azt is jelenti, hogy a megmaradó fiókoknál fejlesztések várhatók, így a jövőben ezek minden tekintetben megfelelnek majd a legmagasabb szintű informatikai, bankbiztonsági, szolgáltatási és ügyfélkényelmi elvárásoknak.

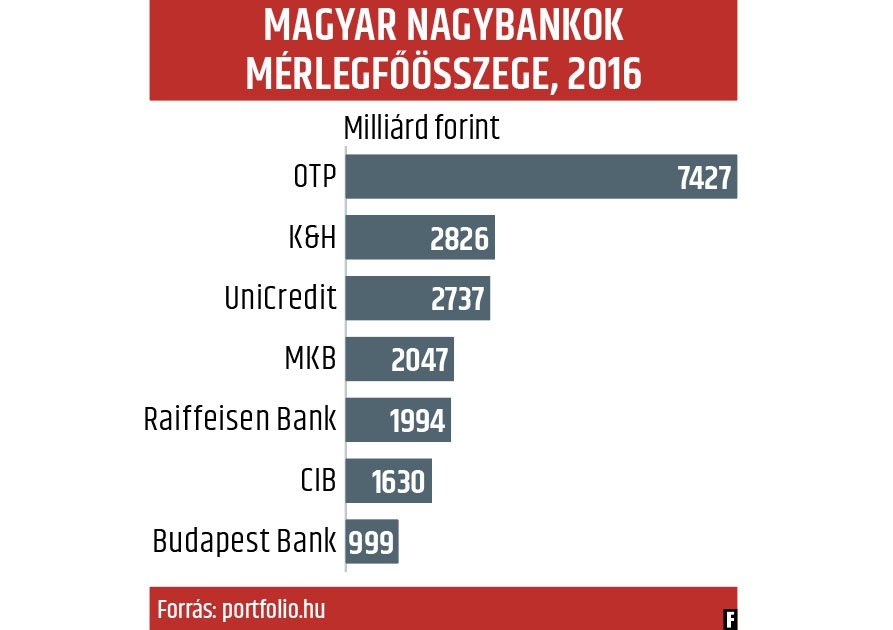

Ami pedig a csoportszintű hitelintézetet illeti, annak mérlegfőösszege 2400 milliárd forint – ezzel az ország negyedik legnagyobb pénzintézeti „társulásáról” beszélhetünk. A lakossági lakáscélú hitelek terén folyamatosan nő a piaci részesedés. Ennek hátterében az is áll, hogy a családi otthonteremtési kedvezmény, vagyis a CSOK rendszerében a Takarék Csoporté a vezető pozíció – nagyjából minden ötödik CSOK által támogatott új lakást vagy családi házat az ő közvetítésükkel vásárolt meg a tulajdonos. Emellett aktívan részt vesznek az ingatlanok folyamatos megépítésében – a projektfinanszírozási üzletágon keresztül. Hagyományosan jó a beágyazottságuk az agráriumban, a vidéki vállalkozók körében.

A 2018-as „új elem”: az FHB Jelzálogbank közgyűlésén az a döntés született, hogy az intézmény cégneve Takarék Jelzálogbank Nyilvánosan Működő Részvénytársaság, rövidítve Takarék Nyrt., az FHB Kereskedelmi Bank Zrt. új neve pedig Takarék Kereskedelmi Bank Zrt. lesz. A múlt esztendőt az FHB egyébként bővülő hitelállománnyal, növekvő kamatjövedelemmel, csökkenő kockázati kiadással és enyhén mérséklődő működési költség mellett 8,2 milliárd forintos veszteséggel zárta. Ez a mínusz közel fele az egy évvel korábbinak, és tartalmaz egy jelentős, informatikai átalakításhoz kapcsolódó céltartalékot, amely nélkül jóval kedvezőbb lett volna az eredmény.

Mi várható? Az FHB Csoport integrálódása a „takarékokba” jelentős reorganizációs erőfeszítéseket és ráfordításokat követel létszám, fiókracionalizálás, arculatváltás, informatikai rendszerek, munkafolyamatok szempontjából.

AZ INTEGRÁCIÓ LÉNYEGE PONTOKBAN

1. A Szövetkezeti Hitelintézetek Integrációs Szervezetének (SZHISZ) a közleménye szerint több mint ötven takarékszövetkezet egyesült

2. Az összeolvadásokkal 2017 végéig nyolc regionális takarék jött létre, 2018 elején pedig további négy: a Centrál, a 3A, az M7 és a Pátria

3. A fúziókra azért volt szükség, hogy a takarékok versenyképesebbé váljanak, egységes, korszerű, az adott régió bármely fiókjában igénybe vehető szolgáltatásokat tudjanak nyújtani ügyfeleik részére

4. A 12 új takarékszövetkezeti régió határvonalait az alábbi szempontok kapcsán alakították ki: lakosságszám, társadalmi, üzleti és pénzügyi szokások, a közlekedési infrastruktúra adottságai, valamint a termelési láncok egy régióba szervezése

Borítófotó: Helyi folklór 1956-ból. A gyarapodás lemérhető