ENEFI

Az Enefi (ex-RFV, majd ex-E-Star) volt az első zöldbuborék a pesti parketten, amelynek kipukkanása azért is hatott fájdalmasan, mert a legtöbb kispapírtól eltérően, ettől a részvénytől az elemzők is sokat vártak. A 2007-ben tőzsdére vezetett társaság, amely elsősorban városok és intézmények fűtési, távfűtési rendszereinek felújítását és működtetését végezte, 2009-es részvénykibocsátásával tette le igazán a névjegyét a BÉT-en. Ahol nyilvános másodlagos kibocsátásra addig alig-alig volt példa. A 2750 forintos árfolyamon forgalomba hozott 400 ezer darabos részvénycsomag annyira magával ragadta a tőzsdei közvéleményt, hogy abban az évben a BÉT Tőzsdecsapata díjat is megkapta a társaság. A következő esztendőben a vállalat elnyerte három romániai város (Gyergyószentmiklós, Zilah, Marosvásárhely) távhőrendszerének korszerűsítését és üzemeltetését, majd 2011-ben a varsói tőzsdére is bevezették a papírt, jövőbeni lengyelországi projekteket vizionálva. Ebben az évben jött az első névváltoztatás, s lett a provinciálisan hangzó „regionális fejlesztőből” (RFV) az elegáns E-Star.

Történelmi csúcsokra 2011 tavaszán, nyarán kúszott az árfolyam, amikor rövid ideig a 12 ezres lélektani szint is „támaszként” működött. A féktelen szárnyalásnak azonban hamar gátat szabott a kiszáradt hitelpiac. Hiába bocsátott ki sikeresen kötvényeket a társaság, a banki finanszírozás nem tudott lépést tartani a növekedési tervekkel, a hitelszűke pedig lefékezte az új projekteket. Ráadásul már eleve botladozott a romániai modell, hiszen olyan időszakban lépett piacra a magyar cég, amikor már trendszerűen terjedt Romániában a lakások egyedi fűtése. A román távfűtési piacra való belépést a napokban a Világgazdaságnak nyilatkozó Soós Csaba alapító utólag hibának tartja. Mondván, mai fejjel egy fillért sem fektetne a szomszédos országba, ahová ugyan be lehet vinni befektetéseket, de kihozni onnan már annál nehezebb. Ráadásul nincs szerződéses fegyelem, márpedig a hosszú távon megtérülő energetikai beruházások elképzelhetetlenek enélkül.

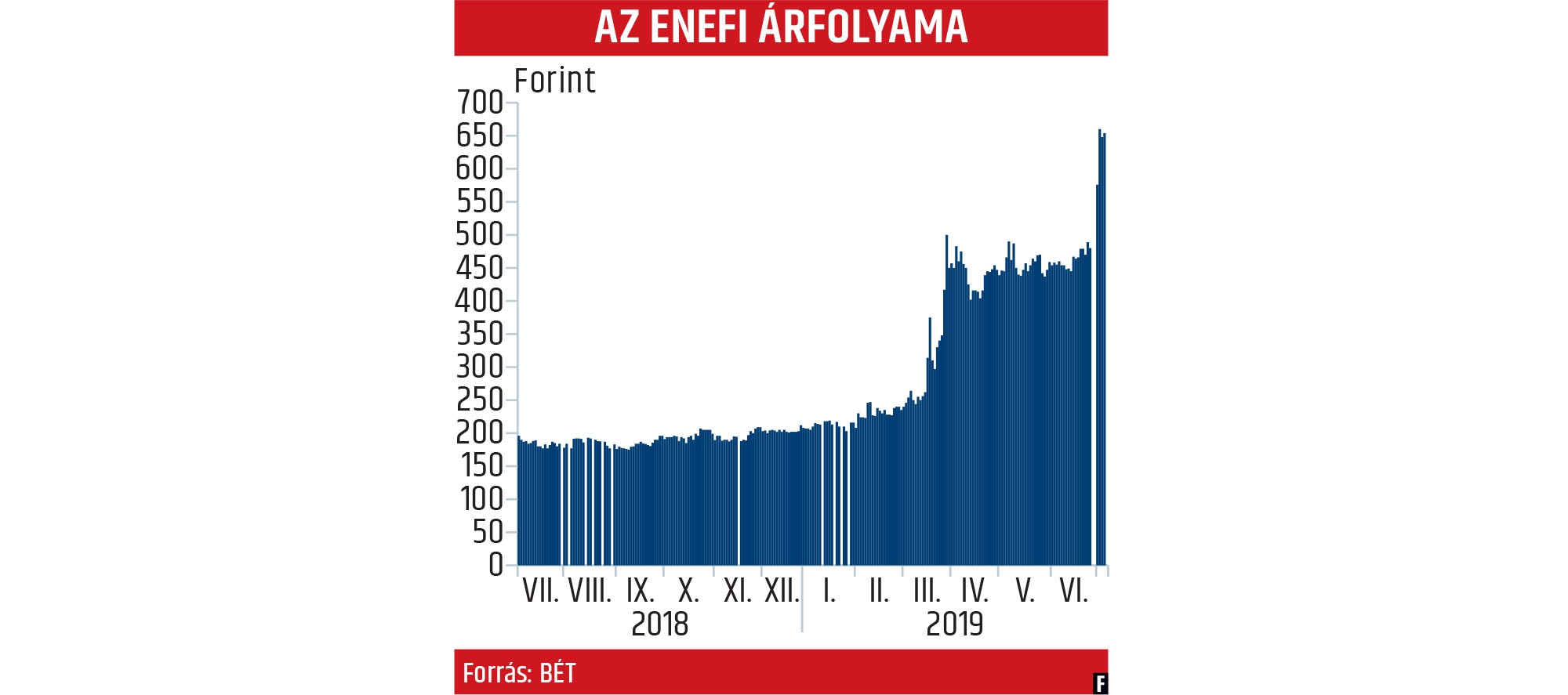

Az aggodalmak nyomán hamar lejtőre került a kurzus, s alig egy év alatt a 12 ezres csúcsok alól 2000 forint közelébe zuhant az árfolyam. Ám még itt sem volt megállás, mert az egymást követő magyarországi és romániai szerződésbontások nyomán a kurzus 1000 forint alá csúszott, majd ott is tovább morzsolódott, sorra törve a százasokat, végül 200 forintnál nyert megnyugvást. A lengyel piacról 2015-ben vonultak ki, míg a romániai projektek közül utolsóként a gyergyószentmiklósi távfűtést adta át kapcsolt vállalkozásuk a helyi önkormányzatnak 2017 márciusában. A 25 évre kötött szolgáltatói szerződés azon bukott el, hogy a székelyföldi város képviselő-testülete nem járult hozzá az áremeléshez.

Menekülés a csődtől

A mélypontot a társaság 2012-es csődje jelentette, bár a következő évben csődegyezség született, amelynek során a kitartó vállalati kötvényesek részvényekbe forgathatták követelésüket. Korábban ugyanis a társaság a 2012/A jelű kötvényeknek közel kétharmadát nyomott áron, nagyjából 30 százalékon visszavásárolta. Így is jelentős volt a hígulás, amellyel a kötvénnyel és részvénnyel is rendelkező hitelezők duplán rosszul jártak, hiszen mindkét befektetésükön veszítettek. A kötvény-részvény csere méreteit jól jelzi, hogy 50 millió darabra duzzadt a részvények száma, s jó időre a hitelezők kerültek többségbe a társaságban. 2016-ra a részvényszámot sikerült közel a felére leszorítani, közben a hitelezőből lett részvényesek azt latolgatták, vajon mikor emelkedik 300 forint fölé a kurzus, hogy a 300–400 forintos sávban legalább közel nullszaldóval szállhassanak ki a kötvényügyletből. Végül 2017 őszén jött el a részvénysűrítés ideje, amikor bevontak több mint 19 millió saját részvényt, s ezzel a papírok számát 10 millióra csökkentették.

Az alapító Soós Csaba még a Világgazdaság-interjúban is felemlegette az ellenséges felvásárlási kísérletet. A csődegyezség utáni években 100 és 200 forint között sínylődött a kurzus, legfeljebb napi néhány tízezer darabos forgalommal. Ehhez képest 2014. június 10-én 2,8 millió részvény cserélt gazdát 125,1 forintos átlagáron, míg 2016. március 2-án 6,5 milliót adtak-vettek, 245,9 forintos átlagáron. Az első pakett az egykori magánnyugdíjpénztári vagyonból származó 12,5 százalékos részvénycsomag volt, amit az állami eszközgazdálkodótól vett meg a CRH Invest, jóval az akkor 200 forintra taksált könyv szerinti érték alatt. Az Enefi csak a no-vem-beri tulajdonosi megfeleltetéskor érzékelte, hogy új nagytulajdonosa van a társaságnak. A CRH Invest mögött egyébként Szivek Norbert állt, aki a hitelezők képviselőjeként 2013-ban az igazgatóságba is bekerült, s 2015-ben a Magyar Nemzeti Vagyonkezelő vezérigazgatója lett. Szivek az Enefi 2016. január 8-i közgyűlésén próbálta átvenni a társaság irányítását, oly módon, hogy több tulajdonossal együttesen szavazott, s megpróbálták megakadályozni az Enefi lengyelországi erőművének eladását, továbbá új embereket delegáltak az igazgatóságba. Ám eljárási hibákat vétettek, így végül Soós Csaba alapító a lengyel erőmű árából március 2-án visszavásárolta a CHR Invest pakettjét.

A csődtől és az ellenséges felvásárlástól megmenekült a társaság, amely magyarországi piaci helyzetét stabilizálta, ám a kimerítő menetek után hosszú időre Csipkerózsika-álomba merült. Az állományi létszám az operáció drasztikus leépülése eredményeként minimálisra redukálódott, 10 fő alá csökkent, ami csak a napi működés fenntartásához volt elegendő. Igaz, az Enefi 2016 tavaszán megfogalmazott középtávú terveiben sem szerepelt más, mint a magyarországi projektek futamidő vége előtti értékesítése, az üzemeltetési költségek csökkentése és a Romániában folyó perek peren kívüli egyezséggel való lezárása. Emellett az operáció szűkítése révén megmaradó pénz saját részvénybe forgatása és az alaptőke csökkentése jelentett „sztorit”. Magyarán a társaság éveken át nem csinált mást, csak magát vette.

Új üzletek

Komoly meglepetést keltett tavaly ősszel, hogy hosszú hezitálást követően belevágtak a CNG- (sűrített földgáz) és LNG- (cseppfolyós földgáz) üzletekbe. Korábban is fontolgatták ezt a bizniszt, de kockázatosnak találták. Ekkorra azonban nyilvánvalóvá vált, hogy egyszerűen nem lehet megvalósítani a saját részvények tervezett nagyszámú vásárlását. Az biztos, hogy az egyre unalmasabb sajátrészvény-vásárlásnál sokkal jobban hangzott, hogy beszálltak a 17 millió euró költségvetésű PAN-LNG és a 11,6 millió euró költségvetésű Clean Fuel Box projektekbe, amelyeket az INEA támogató hatóság 85 százalékban finanszíroz. Igaz, ez kockázatos a szerepvállalás volt, hiszen a projektek veszélybe kerültek: a kezdetben előfinanszírozású pályázatok a végrehajtás során utófinanszírozásúvá váltak. ráadásul a megvalósításban is jelentős késedelem mutatkozott. Az Enefi belépését minden projekttag támogatta, s a piac is jól fogadta, hogy végre magához tért a tetszhalott társaság. Ráadásul az áprilisi közgyűlésen is markáns hangsúlyt kapott az új irány.

Részvényesi forradalomként vonult be a társaság történetébe az idei évi rendes közgyűlés, amelyen a szavazatok legalább egy százalékát birtokló tulajdonosok egész sor javaslatot tettek. Ennek nyomán a közgyűlésen többek közt profilváltásra hatalmazták fel az igazgatóságot. Nevezetesen, hogy befektetési és beruházási céllal kutasson fel olyan vagyonelemeket, amelyek, az energiahatékonysági portfóliótól profiljukban eltérően, alkalmasak lehetnek arra, hogy jövedelemtermelő képességük révén növeljék az Enefi részvényesei értékét. Ekkor választották az igazgatóság tagjává Virág Ferencet, a Random Capital volt elnök-vezérigazgatóját. A változásokat a piac olyan jól fogadta, hogy 350 forint alól 500-ig lőtt ki a kurzus, és meg is ragadt a hét éve nem látott magas szinteken.

A régóta várt új stratégia megfogalmazására is sor került az elmúlt hetekben. Az augusztus 8-ra összehívott rendkívüli közgyűlés dönthet az alapstratégiáról, amelynek a pillérei minimálisan 30 milliárd forint összesített tőkeértéket céloznak, ez pedig szükségessé teheti sorozatos tőkeemelések zártkörű és nyilvános megvalósítását éppen úgy, mint a belső erőforrások igénybevételét, például vagyonelemek saját forrásból való megvásárlása útján. A stratégia két alappillérét a folyamatban lévő perek követelésállománya és az energiahatékonysági üzletág bevételei képezik. A két lényeges romániai per összértéke 17,5 milliárd forint kamatokkal, de Gyergyószentmiklóson a 15 százalékos éves belső nyereségráta kalkulált értéke nélkül. Míg az energiahatékonysági üzletág a pozitív cash-flow-t biztosíthatja hét különböző szerződéses jogviszony alapján, külső finanszírozás nélkül, éves szinten 200 millió forint casht termelve. A stratégia reálpilléreit a hosszú távú pénzügyi (kisebbségi részesedések megszerzése bankokban, biztosítókban), turisztikai (egyedi potenciálok felkutatása), élelmiszeripari és ingatlanbefektetések jelentik. Végül a tőkepiaci pilléreket a BÉT-en, a nemzetközi tőzsdéken és az OTC-piacon való jelenlét néhány hónapos távlatban vagy akár napon belül zárt, likvid pozíciókkal.

A rendkívüli közgyűlés napirendjén szerepel még a zártkörű tőkeemelés, a névváltoztatás és az igazgatóság felhatalmazása adásvételi/engedményezési szerződések kötésére, hogy új tulajdonosok szállhassanak be apporttal a cégbe. Az apport között szerepel a békésszentandrási Hungaro-Food 10 százalékos üzletrésze, egy balatonfenyvesi telekterület és a Random Capital brókercég csaknem 42 százalékos részesedése, amelyek Petykó Zoltán és Virág Ferenc tulajdonát képezik. Az új tulajdonosok az üzletrészeket apportként viszik a cégbe, ezért cserébe tőkét emelnek a társaságban.

A hatékonyság a cél

Az egyik új tulajdonos, Petykó Zoltán nemrég úgy nyilatkozott a Világgazdaságnak, hogy az élelmiszeriparban, a turizmusban, a pénzügyi területen és az egészségügyben lát kitörési lehetőségeket. Az Enefi szerinte parkolópályán volt, ám adódott egy jó beszállási lehetőség, és élt vele. Úgy véli, lehet építeni a kitartó kisbefektetőkre. Szerinte a vagyon szétosztásánál, amire évek óta vártak a kitartó befektetők, sokkal előnyösebb, ha az új stratégia mentén fundamentumokkal töltik fel a céget, és ennek nyomán nő az eredmény. Ráadásul jelentős vagyontárgyakat hoznak, így az Enefi lényegében vagyonkezelővé válik. És hosszú távon akkor tud hatékonyan működni, ha már első körben elérik a 15-20 milliárd forintos méretet, majd ezt sokszorozzák. Szerinte vonzó a tőzsdei jelenlét, és a jövőben más társaságok csatlakozhatnak az Enefihez, amely a mérlege alapján nem szorul azonnali tőkebevonásra.

Mindeközben zajlik az alapító Soós Csaba kivonulása. Bár június 2-án eladott 400 ezer darabot, amely után még 927 200 részvénye maradt, ez kitárazást sejtet. Ám a Világgazdaságnak úgy nyilatkozott: két-három évig is eltarthat a kivonulása, s addig is felügyeli a hagyományos területeket, valamint támogatja a cég építkezését.