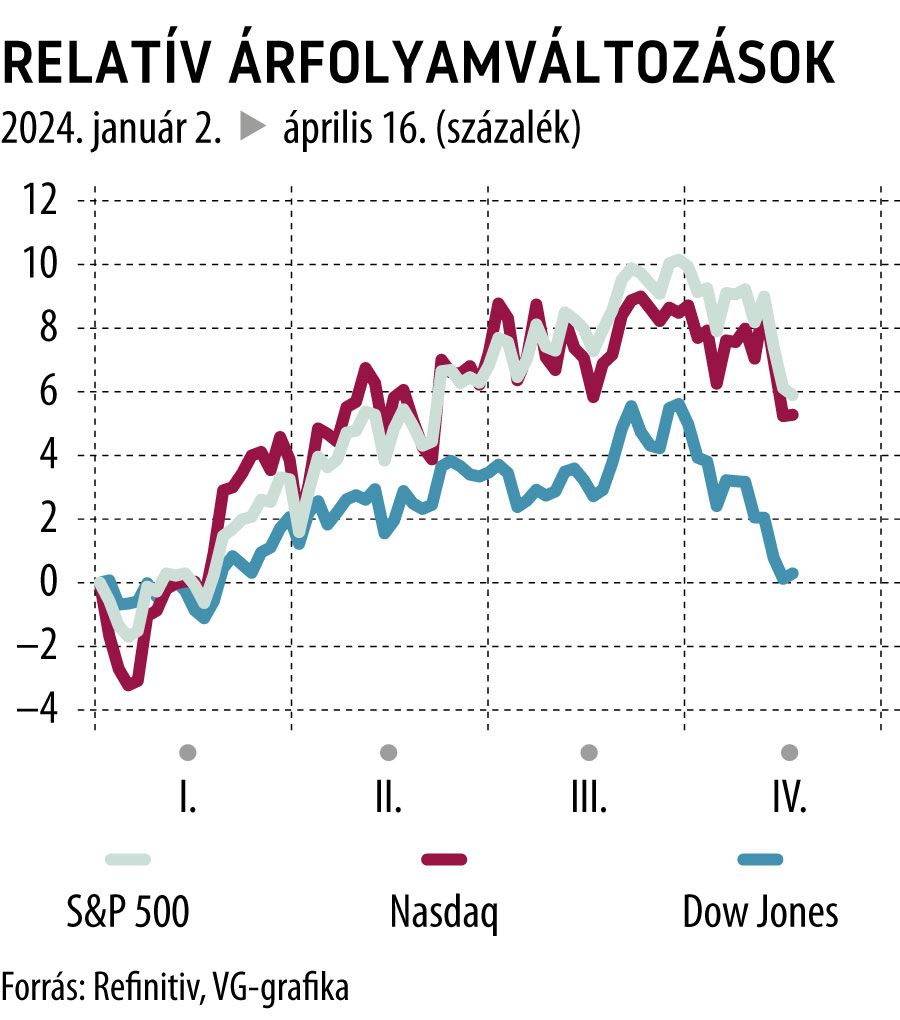

Nagyjából egy hónapja viszonylag váratlanul megtorpant az amerikai részvénypiac korábban szinte megállíthatatlannak tűnő felfutása, az elmúlt szűk egy hét pedig már egyenesen a parkett mélyrepüléséről szólt, a főbb részvényindexek kivétel nélkül lényegi értékvesztést mutatnak.

Az S&P 500 a múlt csütörtöki zárás óta 3,1, a Dow Jones 2, míg a Nasdaq 3 százalékot süllyedt, kiválóan képezve le a parketten úrrá váló bizonytalanságot, melynek hátterében ugyanúgy megtalálható a Fed kamatpályájával kapcsolatos újdonsült tanácstalanság, mint a közel-keleti konfliktus Irán általi kiszélesítése. Ezen a helyzeten ugyan a befektetők nagy része veszít, a pesszimisták, azaz köznyelvben rendre csak shortosnak nevezett károgók viszont hatalmas profitokat tehetnek zsebre.

A részvénypiac mélyrepülésére azonban nemcsak shortokkal, de úgynevezett put opciókkal is lehet fogadni, sőt, utóbbi a befektetők többsége, de még a vállalati nagybefektetők számára is jobb döntés lehet, mint a sokat emlegetett shortolás.

Mi a különbség a shortolás és a put opciók közt?

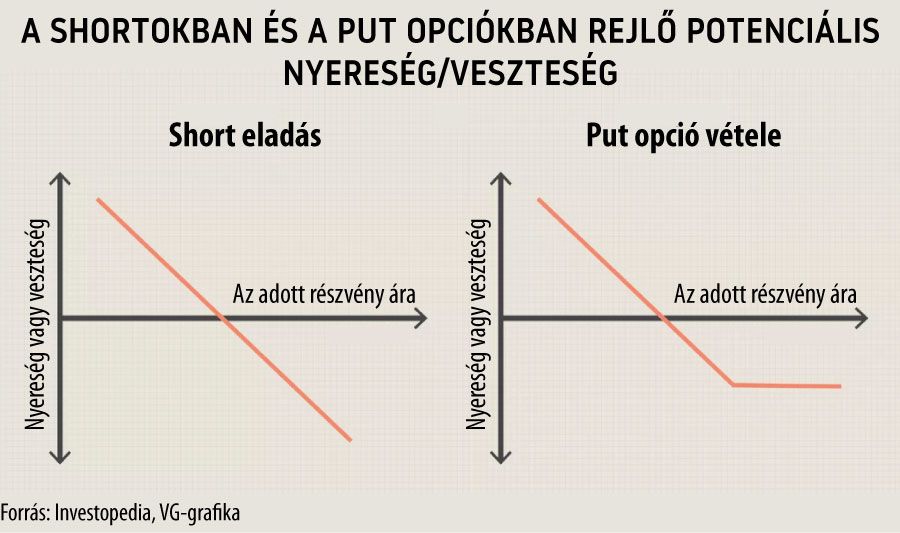

Sokkal több, mint elsőre gondolnák: a két metódus árban, kockázati szintben, de még megtérülésben is lényegesen eltér egymástól. Ugyan mindkét eszközzel egy adott eszköz (részvény, index stb.) árfolyamának csökkenésére fogadnak a befektetők, a közös pontok itt nagyjából véget is érnek.

Egy short pozíció felvétele során a befektető kölcsönvesz egy adott mennyiségű részvényt a brókerétől, amiket elad, majd vállalja, hogy a jövőben valamikor (a shortnak időbeli lejárata nincs, tehát akkor zárja a pozíciót a befektető, amikor akarja) visszavásárolja azokat az akkori aktuális piaci áron, és visszaadja a papírokat a brókernek. Jelen esetben akkor lesz nyereséges a short, ha a befektető alacsonyabb áron tudja visszavenni a részvényeket, mint amin eladta azokat, a két árfolyam közti különbözetet pedig zsebre teheti.

A short nyitásához viszonylag nagy kezdőtőkére van szükség, mintegy biztosítékként a bróker számára, hogy a befektető le tudja zárni a shortokat még egy árfolyam-emelkedés esetén is (tehát bukóval), így nem minden befektető számára érhető el, mint opció, ugyanakkor van még két nagy másik hátránya is a shortolásnak: a potenciális nyereség és a hozzá tartozó kockázat aránya. A shortokon elérhető potenciális profit ugyanis véges, hiszen egy részvény árfolyama 0 dollár alá nem tud süllyedni, ezzel párhuzamosan a vele járó kockázat viszont kvázi végtelen, lévén egy részvény árfolyama elméletben a csillagos égig tud emelkedni, beláthatatlan veszteségeket generálva ezzel a rosszul időzítő befektetők számára.

Fotó: AFP

A put opciók sokkal biztonságosabbak, mint a shortok

Ezzel szemben a put opciók ugyan nincsenek „ingyen”, mint a shortok, mivel azok felvételéhez egy úgynevezett prémiumot (opciós díj) kell fizetni az opciók eladójának, viszont messze nem kell akkora tőkével sem rendelkezni, mint amennyivel egy short nyitásához kell.

A put opciók működése messze nem olyan bonyolult, mint egyesek gondolják: az ilyen opciók megvételével a befektető jogot szerez arra, de nem válik kötelezetté rá, hogy az érintett részvényeket egy bizonyos árfolyamon eladja. Ha viszont él a lehetőséggel, akkor a piaci áron olcsón vásárolhat és a korábban rögzített magas áron adhat el az opció kiírójának. Az opció eladója eközben garantálja, hogy a megállapodott árfolyamon megveszi majd tőle a papírokat, még ha ezen veszteséget kell is elkönyveljen.

A befektető tehát kap egy garantált árfolyamot,

amin az opció eladója a megállapodott mennyiségű részvényt megveszi tőle, ha törik, ha szakad.

Az opció eladója mindezek alapján úgy tűnhet, hogy kifejezetten kiszolgáltatott helyzetbe kerül az ügylet miatt – pont ezért az opciók nem az örökkévalóságig érvényesek, hanem csak egy meghatározott ideig, ezzel is mérsékelve az eladó által vállalat kockázatot. Az ő nyeresége viszont az ügylet költsége (opciós díj).

A put opciókon akkor nyer az eladó, ha a részvény árfolyama nem süllyed az alá az árfolyam alá, amin a vételről megállapodott a vevővel, hiszen ez esetben nem kell veszteséggel megvegye a részvényeket a befektetőtől. Ha az opció ugyanis lejár anélkül, hogy a mögöttes részvény elérné a megállapodott árfolyamot, akkor az eladó zsebre teszi a prémium összegét, és boldogan megy a dolgára. A befektető ezután kizárásos alapon akkor nyer az opción, ha bejön a várakozása, vagyis a megállapodott szint alá süllyed az érintett részvény árfolyama. Ez esetben ugyanis az opció eladója magasabb áron veszi meg a részvényét, mint amit perpillanat a piacon ér, a befektető pedig ezt a különbözetet zsebre teheti.

A put opciók ugyan csak egy bizonyos határidőig érvényesek és viszonylag magas bekerülési költséggel rendelkeznek, a rajtuk elérhető profit továbbra is jelentős, és mindezek mellé még az adott ügyleten elérhető veszteséget is maximálják, amit a befektető elszenvedhet. Amennyiben ugyanis nem jön be a tippje, és nem süllyed eleget az adott részvény árfolyama, a befektető akkor sem tud többet veszteni, mint annak a prémiumnak az összege, amennyiért az opciót megvette, hiszen nincs semmilyen további vételi vagy eladási kötelezettsége.

Fedezni is jobb putokkal, mint shortokkal

A Wall Street nagyjai mindezen körülmények miatt rendszeresen vesznek put opciókat egyes befektetéseik lefedezésére még akkor is, ha nem feltétlenül számítanak egy átfogó mélyrepülésre a piacon. Az opciók bekerülési költségét jelentő prémiumok ugyanis egy BlackRock-szintű tízezermilliárd dolláros portfólió értéknövekedése mellett kvázi eltörpülnek, sok esetben pedig egyenesen semmibe sem kerülnek a cégek számára.

Tételezzük fel, hogy egy befektetési vállalat nagy kitettséggel rendelkezik a tech szektor irányába, viszont tart tőle, hogy a rali nem tart ki örökké. Ezért az általa birtokolt részvényekre relatíve olcsón felmarkol egy nagyobb mennyiségű put opciót, hogy fedezze a részvények esetleges értékvesztésével keletkező veszteségét. Ha a félelme alaptalan volt, és a részvények tovább menetelnek, akkor a papírok felértékelődésén nyer, ha viszont lefordulnak az árfolyamok, akkor a put opciókon keresztüli eladással nyer.

A nagyok így végül is egyszerre fogadnak a feketére és a pirosra is a rulettasztálnál, viszont mégsem vesztik el teljesen azt a tétjüket, amit a golyó által elkerült színre tesznek, csak annak egy részét, így végső soron mindkét kimenetel esetén nyernek.

A cikk itt olvasható.

Címlapfotó: AFP