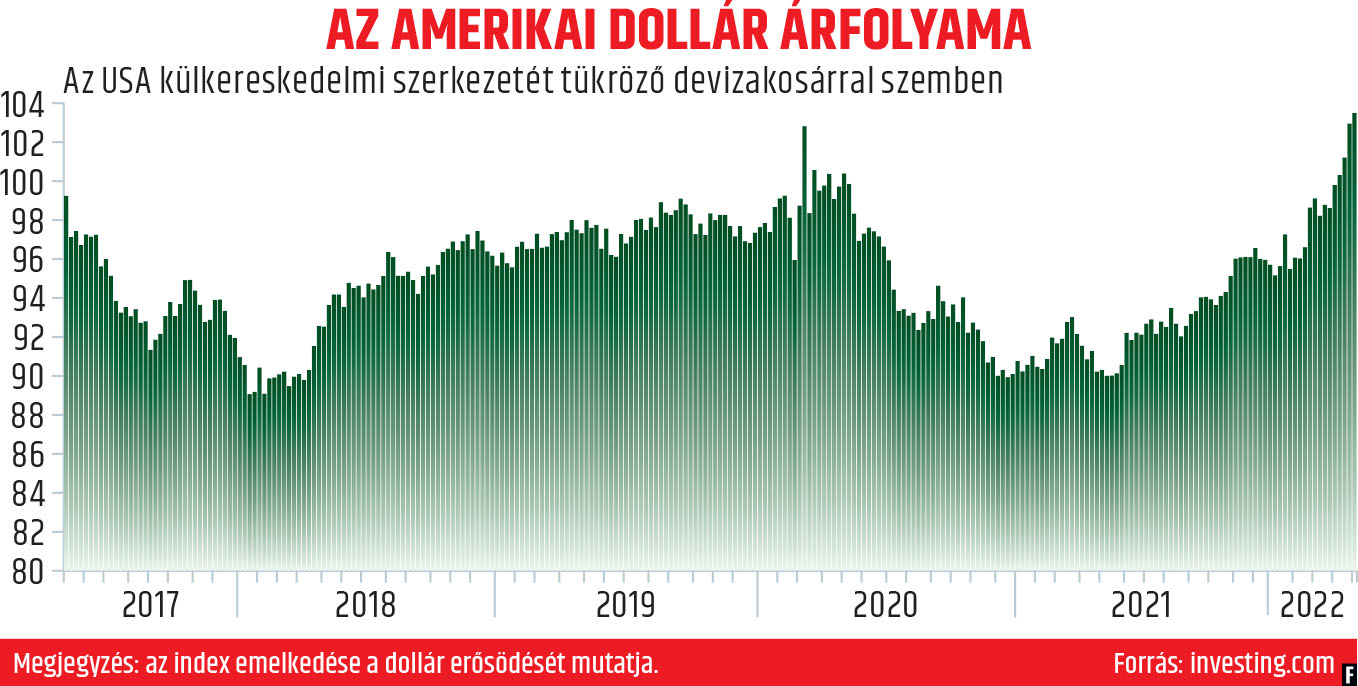

Húsz éve nem látott magasságba emelkedett a dollár az USA főbb külkereskedelmi partnereinek a devizáiból összeállított kosárral (benne a nagy súllyal szereplő euróval, a jennel és az angol fonttal) szemben. A kurzus az idén több mint 8 százalékkal nőtt. A piac azt árazta be, hogy az amerikai kamatszint egyre jobban elszakad majd a többi fejlett gazdaságétól.

Kamatemeléssel kompenzálnak

Az amerikai jegybank szerepét betöltő Federal Reserve (Fed) múlt csütörtökön szállította az első, a piacok által is várt 50 bázispontos kamatnövelést – 2000 óta először emeltek ekkorát –, s jelezte: a következő két kamatdöntő ülésen is ugyanekkora mértékű szigorításra lehet számítani. Az ennél nagyobb növelés lehetőségét Jay Powell, az intézmény elnöke viszont gyakorlatilag kizárta. A Fed márciusban 0,25 százalékkal emelt. Az előző heti szigorítással az irányadó kamatsáv 0,75–1 százalékra nőtt.

Az amerikai jegybank szerepét betöltő Federal Reserve (Fed) múlt csütörtökön szállította az első, a piacok által is várt 50 bázispontos kamatnövelést – 2000 óta először emeltek ekkorát –, s jelezte: a következő két kamatdöntő ülésen is ugyanekkora mértékű szigorításra lehet számítani. Az ennél nagyobb növelés lehetőségét Jay Powell, az intézmény elnöke viszont gyakorlatilag kizárta. A Fed márciusban 0,25 százalékkal emelt. Az előző heti szigorítással az irányadó kamatsáv 0,75–1 százalékra nőtt.

A dráguló zöldhasú nyomán számos elemző egyfajta visszafordított devizaháborúról beszél. Az elmúlt időszakban a jegybankok a versenyképesség növelése, a gazdaság élénkítése érdekében egymással versengve igyekeztek gyengíteni devizáik árfolyamát. Az infláció a 2008-as pénzügyi válságot követően mélypontra süllyedt, a krízis gazdasági hatásait enyhítendő a központi bankok történelmi mélységbe csökkentették irányadó kamataikat, s nagy léptékű eszközvásárlási programokba kezdtek. A járványból való kilábalás aztán meghozta az árdrágulást, amelyet az orosz–ukrán háború által okozott bizonytalanság és kínálati sokk csak tovább erősített. A jegybankok kénytelenek voltak lépni, kamatemelési ciklusok kezdődtek el.

A dollár erősödése a világ többi központi pénzintézetét is nyomás alá helyezi. Ha gyengül egy deviza, az még tovább tolja felfelé az amúgy is magas inflációs szintet, drágítja az importot. A Goldman Sachs befektetési bank számításai szerint a fejlett országokban átlagosan 0,1 százalékpontos kamatemelés szükséges ahhoz, hogy a devizáik egyszázalékos gyengülését kompenzálni tudják. Az euró a múlt héten 1,05 dollár alá süllyedt. Ennek nyomán máris elkezdődött a spekuláció, hogy mikor érheti el a paritást, vagyis azt, amikor egy dollár egy eurót ér. Az uniós fizetőeszköz gyengélkedését az orosz–ukrán háború gazdasági hatásai tovább fokozzák. A valuta kurzusa az idén

7 százalékkal csökkent.

A helyzet nyilvánvalóan az Európai Központi Bankot (EKB) is aggasztja, az elszabaduló infláció senkinek sem érdeke. Isabel Schnabel, az intézmény döntéshozó testületének befolyásos német tagja a múlt héten közölte, hogy „nagy figyelemmel” követik a gyengülő euró inflációs hatásait, aztán persze hozzátette a szokásos jegybanki mantrát: az EKB-nak nincs árfolyamcélja. Az európai központi bankok azonban kénytelenek lesznek követni a Fedet, hiszen a fegyveres konfliktus következményei, az energiaellátás bizonytalansága miatt az öreg kontinensen sokkal nagyobb az inflációs kockázat, mint a tengerentúlon. A Bank of England (BoE) hiába emelte irányadó kamatát immár negyedszer egyfolytában, a font kétéves mélypontra süllyedt a dollárral szemben a múlt héten. A BoE ráadásul arra is figyelmeztetett, hogy Nagy-Britannia még az idén recesszióba kerülhet. Nagy pénzromlási ütem és recesszió egyszerre – a gazdasági szereplők, a politika, a döntéshozók rémálma.

Japánnak jól jön

Még a Svájci Nemzeti Bank (SNB) is változtatott korábbi hozzáállásán, holott éveken keresztül következetesen tartották a frank árfolyamát, nem engedték túlságosan felértékelődni a pénzüket. Andrea Maechler, az SNB igazgatóságának a tagja a múlt héten közölte, hogy az erős frank segített az infláció határokon kívül tartásában. A fogyasztói árak Svájcban is emelkedtek, de sokkal kisebb mértékben, mint az eurózónában. A fejlett országok jegybankjai közül egyedül a Bank of Japan (BoJ) ragaszkodik korábbi ultralaza monetáris politikájához, annak ellenére, hogy a jen történelmi mélypontokat is megjárt az utóbbi időben. Az intézmény jó harminc éve próbálja a gyenge jennel felrázni a gazdaságot, versenyképesebbé tenni az exportot, fogyasztásra sarkallni az egyre inkább elöregedő lakosságot – pedig a japán gazdaság erősen függ az importált energiától és nyersanyagoktól. A nemzeti fizetőeszköznek a főbb kereskedelmi partnerekkel szembeni árfolyama (reáleffektív árfolyam) az 1970-es évek szintjére tért most vissza. Igaz, ez olyan hirtelen következett be, hogy a piacok elkezdtek spekulálni egy intervencióról, hogy kissé fékezzék az esést. Ilyenre 1998 óta nem volt példa.

Adósságproblémák

A dráguló zöldhasú nyomás alá helyezi a feltörekvő piaci devizákat is, különösen azokat, amelyek nagy összegű dolláradósságot halmoztak fel. A Nemzetközi Valutaalap (IMF) elemzése szerint az alacsony jövedelmű országok 60 százaléka már az idei dollárerősödést megelőzően is jelentős adósságproblémákkal szembesült. Ennek az a nagyon kellemetlen következménye, hogy lelassul a feltörekvők számára létfontosságú tőkeáramlás, a befektetőknek az állami és a vállalati adósságszint megemelkedése egyaránt nagy kockázatot jelent. Ismét igazzá vált John Connally volt amerikai pénzügyminiszter 1970-es évek elején elhíresült mondata: a dollár „a mi pénzünk, a ti problémátok”. A zöldhasú központi szerepet játszik a világ pénzügyi rendszereiben, így erősödése megnehezíti a finanszírozást (a háztartások, a cégek, az állami költségvetések számára) szerte a világon.

(Borítókép: PuzzlePix/Shutterstock)